お知らせ >>

Zoomによるオンライン相談にも対応しております。

お知らせ >>

Zoomによるオンライン相談にも対応しております。

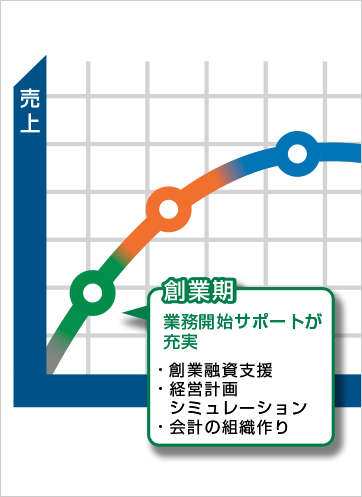

是非とも、創業時にスタートダッシュをしていただきたいです。

そのためには、事前の準備が必要となります。

まず、創業する際、何かと不安がついてきます。

その不安を払拭することから始まります。

その方法として、数年後に黒字経営が見えればいいですよね。

創業時にお金がないのであれば、融資を受けられたらいいですよね。

当税理士事務所は、創業融資サポート、創業時の経営計画はもちろんのこと、

当税理士事務所独自の不安払拭を伝授いたします。

» 当事務所のサポート

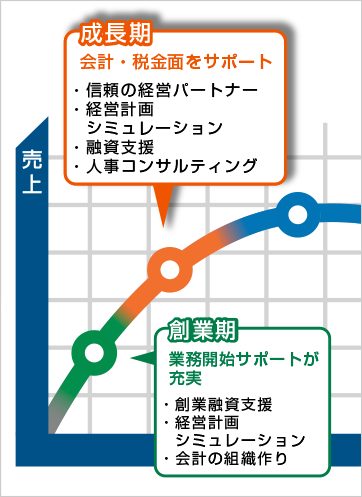

創業して、2~3年位経った時は成長期に入ります。

創業時に土台作りができれば、次の段階となります。

資金が増えて、新たな事業投資をしたり、社員を雇ったりすることになります。

どちらもリスクを背負うことになります。そのリスクと向き合う方法を伝授いたします。

また、当税理士事務所独自の社員の成長支援(独自のセルフ・キャリアドック制度)もご用意しています。

» 当事務所のサポート

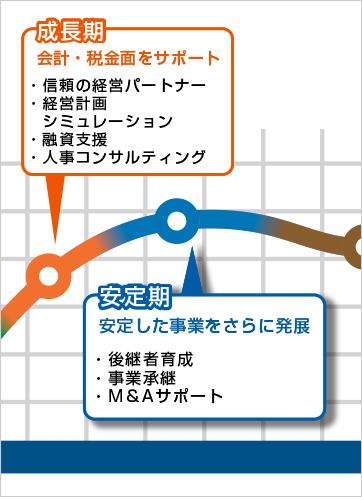

成長期を過ぎれば、安定期に入ります。

ここでは、ある程度の成長もされているので、事業が回ります。

しかし、時代の流れを読まなければなりません。

それを怠ると、一気に事業が衰退します。

一例をあげると、ITがその典型例ではないでしょうか?

今後も、色々な場面で時代の流れが変わります。

そのときの時代について行けるよう支援いたします。

» 当事務所のサポート

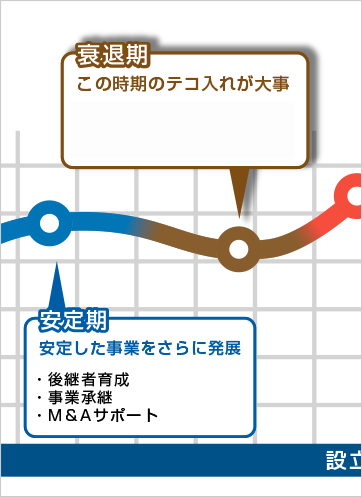

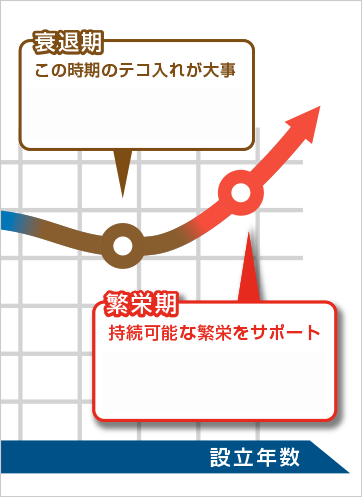

安定期を過ぎれば、衰退期に入ります。

ここでは、時代の流れを読まなければなりません。

それを怠ると、一気に事業が衰退します。

一例をあげると、ITがその典型例ではないでしょうか?

色々な場面で時代の流れが変わります。

その時代の流れをどのように読んでいくのかについても支援いたします。

また、衰退期は資金面も苦しくなる可能性があるため、資金繰りの支援もいたします。

» 当事務所のサポート

当税理士事務所では、衰退を防止し、

更なる発展と成長の継続をサポートします

衰退期を過ぎれば、繁栄期(第2の成長期)に入ります。

衰退期に見直しをしたUSP(独自の事業展開)が活きてくるころです。

衰退期は何かと大変でしたね。

これからが再び良い時です。

ガンガン成長していきましょう。

ただし、再び、安定期、衰退期も来ますので、油断することなく経営を行っていきましょう。

余談ですが、私(井上)がこの記事を作成している時は、第2の衰退期でした。

皆さんがこの記事をお読みになっている時、私は第3の成長期に入っていることと思います。

» 当事務所のサポート

奈良経営総合サービスセミナー

平成21年10月16日

生駒セイセイビルにて

〈テーマ〉

儲けの帳簿作成、儲かる未来計画を支援します!!

奈良経営総合サービスセミナー

平成23年11月11日

京都銀行 生駒支店にて

〈テーマ〉

自社の強みを「見える化」し、黒字経営を行いましょう!

~知的資産経営の観点から考える経営計画について~

奈良経営総合サービスセミナー

平成21年10月16日

生駒セイセイビルにて

〈テーマ〉

儲けの帳簿作成、儲かる未来計画を支援します!!

奈良経営総合サービスセミナー

平成23年11月11日

京都銀行 生駒支店にて

〈テーマ〉

自社の強みを「見える化」し、黒字経営を行いましょう!知的資産経営の観点から考える経営計画について

FPジャーナル

(2011年3月号)

TKCタックスフォーラム2012

(TKC特別号)

イン・ザ・ブラック

あさ出版

中小企業の資金調達方法がわかる本

あさ出版

常識を変えた15人の「売れる仕組み」

ミラクルマインド出版

FPジャーナル

(2011年3月号)

TKCタックスフォーラム2012

(TKC特別号)

イン・ザ・ブラック

あさ出版

中小企業の資金調達方法がわかる本

あさ出版

常識を変えた15人の「売れる仕組み」

ミラクルマインド出版

【奈良県】

奈良市、生駒市、大和郡山市、大和高田市、天理市、橿原市、香芝市、葛城市、桜井市、宇陀市、御所市、五條市、生駒郡(安堵町、斑鳩町、三郷町、平群町)、北葛城郡(王寺町、河合町、上牧町、広陵町)、磯城郡(川西町、田原本町、三宅町)、高市郡(明日香村、高取町)、辺郡(山添村)、宇陀郡(曽爾村、御杖村)、吉野郡(大淀町、上北山村、川上村、黒滝村、下市町、下北山村、天川村、十津川村、野迫川村、東吉野村、吉野町)

【京都府】

京都市、木津川市、京田辺市、城陽市、宇治市、相楽郡(精華町、笠置町、和束町、南山城村) 他

【大阪府】

大阪市、東大阪市、大東市、四條畷市、門真市、守口市、寝屋川市、枚方市、八尾市、交野市、柏原市 他

【その他】

三重県伊賀市、三重県名張市、兵庫県神戸市 他